生前贈与の目的は、大きく分けて「相続税対策による節税」「家族への経済的支援」「不動産を含めた資産整理と承継準備」の3つです。

まず、生前贈与とは「個人が生存中に自分の財産を他人へ無償で移転すること」を指します。

現金・預金はもちろん、不動産や株式も対象になります。相続が始まる前に財産を分け与えることで、将来の相続税の負担を減らす効果が期待できます。

金銭的メリットの代表例としては、年間110万円までの基礎控除を利用すれば贈与税が発生しません。そのため、複数年にわたって財産を少しずつ移転することで大きな節税効果が得られます。

さらに、教育資金や住宅取得資金の贈与に適用される非課税特例を活用すれば、子や孫への早期支援と節税を同時に実現できます。

また、不動産を生前贈与する場合には、評価額をもとに贈与税を計算し、登記を行う必要があるため、手続きはやや複雑です。しかしながら、その分「住まいを誰に残すか」を計画的に決められるメリットがあります。

つまり、生前贈与は単なる資産移転ではなく、節税しながら家族を支援し、将来の相続を円滑に進めるための重要な手段なのです。

生前贈与の金銭的メリット

生前贈与は、単に財産を前倒しで渡す行為ではなく、税制上の優遇を受けながら将来の相続税負担を軽減できる重要な仕組みです。

特に、

- 非課税制度の利用

- 相続税対策としての効果

- 資産の早期移転による安心

この3つのメリットは、贈与を検討する上で必ず理解しておくべきポイントです。

非課税制度の利用

生前贈与では、いくつかの非課税制度を活用することで大きな節税効果が期待できます。

- 基礎控除(年間110万円)

- 毎年110万円までは非課税で贈与できます。

- 複数年に分けて贈与すれば、合計で大きな金額を税金ゼロで移転できます。

- 例えば10年間で1,100万円を子や孫に渡せる計算です。

- 配偶者控除・教育資金贈与などの特例

- 婚姻期間20年以上の配偶者に居住用不動産を贈与する場合、最大2,000万円まで非課税になります。

- また、30歳未満の子や孫に教育資金を贈与する場合は1,500万円まで、結婚・子育て資金では最大1,000万円まで非課税で贈与できる特例もあります。

- これらを組み合わせることで、計画的に資産を移転しながら大幅な節税が可能です。

相続税対策としての効果

生前贈与の大きな目的は、将来の相続税を軽減することにあります。

- 相続開始前3年・7年ルールへの対応

- 相続開始前3年以内の贈与は相続財産に加算されますが、逆に言えば早めに贈与を始めればこのルールの影響を受けずに済みます。

- また、2024年の税制改正により「7年ルール」への拡大が段階的に導入されています。

- そのため、早めの贈与計画がより重要になっています。

- 将来の相続税負担を軽減できる可能性

- 高額な資産を相続時まで保有すると、税率が高い相続税の対象になります。

- 生前に分割して贈与すれば、累進課税の仕組みを利用してトータルの税負担を減らすことが可能です。

- 特に不動産を含む大きな資産では、贈与のタイミングと方法次第で大きな節税効果が期待できます。

資産の早期移転による安心

単なる節税策にとどまらず、家族にとっての安心感にもつながるのが生前贈与です。

- 子や孫への早めの資金援助が可能

- 教育費や住宅取得費など、子や孫が必要とするライフイベントのタイミングで資金を援助できます。

- 贈与者が生きている間に支援できるため、感謝の気持ちを直接受け取れる点も大きなメリットです。

- また、受贈者側にとっては「将来の遺産を待つ」のではなく、今すぐ資金を活用できるため、経済的な安定と安心を得られます。

生前贈与の具体的なルールと税率

生前贈与を活用するためには、贈与税の仕組みや税率、そして不動産の評価方法などを正しく理解することが欠かせません。

ここでは、贈与のルールと税制上の基本ポイントを整理します。

贈与税の計算方法

贈与税は、受贈者が1年間に受け取った財産の合計額から基礎控除(110万円)を差し引いた額を課税対象として計算されます。

例えば、ある年に子どもへ300万円を贈与した場合、課税対象額は300万円-110万円=190万円となります。

この課税価格に応じた税率をかけて贈与税を算出します。

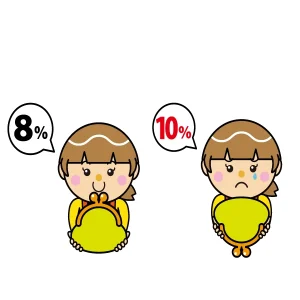

贈与税率の仕組み(累進課税)

贈与税は累進課税方式を採用しており、贈与額が大きいほど高い税率が適用されます。

たとえば、200万円の贈与では10%の税率ですが、1,000万円を超えると40%以上の税率になる場合もあります。

特に高額贈与を検討する場合は、暦年課税(110万円控除を毎年活用)や相続時精算課税制度(2,500万円まで非課税)の選択を誤らないことが重要です。

「生前贈与7年ルール(持ち戻し)」の注意点

これまで相続開始前3年以内の贈与は相続財産に加算されるルール(持ち戻し)が適用されてきましたが、税制改正により今後「7年ルール」へと拡大される予定です。

つまり、亡くなる直前に贈与をしても、相続税計算に組み戻されてしまい、節税効果は薄れます。

早めに計画を立てて贈与を開始することが、最大の節税効果を得るためのポイントです。

不動産贈与の場合の評価額の考え方

不動産を生前贈与する場合は、現金と異なり評価額に基づいて贈与税を計算します。

- 土地:国税庁が定める「路線価」または「固定資産税評価額」が基準。

- 建物:固定資産税評価額が基準。

時価ではなく評価額を用いるため、市場価格よりも低くなることが多いです。しかし、その分贈与税額も変動します。

不動産は額が大きいため、評価額を事前に確認し、専門家に試算してもらうことをおすすめします。

不動産の生前贈与のポイント

生前贈与において不動産は特に注意が必要です。それは金額が大きく、分割が難しい資産であるためです。

現金贈与とは異なり、評価額や登記といった手続きが関わるため、事前準備をしっかり行うことがスムーズな資産承継につながります。

不動産を贈与する場合の特徴(登記・評価額・贈与税)

不動産を生前贈与する場合、まず所有権移転登記が必要です。これを行わないと、贈与を受けた人が正式な所有者として認められません。

さらに、贈与税は現金ではなく不動産の評価額(路線価や固定資産税評価額)を基準に計算されます。

評価額が高ければ贈与税も増えるため、事前に試算しておくことが欠かせません。

また、不動産取得税や登録免許税など、贈与に伴う諸費用も発生する点に注意が必要です。

相続時精算課税制度の活用

不動産の贈与には、相続時精算課税制度を活用する方法があります。

これは、子や孫に対して2,500万円まで非課税で贈与できる制度です。そして、超過分についても一律20%の贈与税率が適用されます。

将来の相続時に精算される仕組みです。しかし、現時点で不動産を移転できるため、「早めに子どもへ住まいを渡したい」「相続時の分割を円滑にしたい」といった目的に有効です。

ただし、一度選択すると暦年課税(110万円控除)へ戻せないため、利用前に十分な検討が必要です。

不動産特有のトラブル回避の工夫

不動産は現金のように簡単に分割できません。それ故に、特定の相続人にだけ贈与すると不公平感が生まれやすい資産です。

例えば、自宅を長男に贈与した場合、他の兄弟姉妹が不満を持つケースも少なくありません。こうしたトラブルを避けるためには、事前に家族全員へ意図を説明したり、遺言書で補足したりすることが大切です。

また、将来の利用方法(居住用・賃貸用など)を考慮し、贈与後の活用が円滑に進むように計画しておくと安心です。

関連記事:不動産の生前贈与対象者 | 範囲と税金の注意点を詳しく解説します

生前贈与で得られる家族へのメリット

生前贈与は、贈与者本人の節税や資産整理だけではありません。残される家族にとっても大きなメリットをもたらしてくれます。

ここでは、家族が受けられる具体的な利点を3つの観点から見ていきましょう。

経済的支援(教育費・住宅取得費)

生前贈与の大きなメリットは、子や孫のライフイベントに合わせて経済的支援ができることです。

例えば、教育資金として学費や留学費用を援助したり、住宅購入の頭金としてまとまった資金を提供したりできます。

贈与者が生きている間に必要なタイミングで支援できるため、受贈者は将来を見据えた計画を立てやすくなります。

家族間の公平性を確保

財産を生前に分け与えることで、相続時の公平性を確保しやすくなる点もメリットです。

特に不動産のように分割が難しい資産を、あらかじめ特定の相続人に贈与しておけば、残りの財産をどう分配するか事前に調整できます。

結果として、相続時に「誰がどれだけもらうのか」が明確になり、相続人同士の不満や誤解を防げます。

相続時のトラブル防止

生前贈与は、将来の相続トラブルを防止する効果があります。

贈与によって資産の分配を明確にしておけば、遺産分割協議での争いを避けられます。

また、贈与者本人が意思を持って配分を決められるため、「誰にどの財産を残したいのか」をはっきり示すことができます。これにより、家族間の信頼関係を保ち、円満な相続につながります。

関連記事:生前贈与の贈与対象者は誰?年齢や非課税の制度まで具体的に解説

生前贈与の目的を理解して計画的に実行しよう

生前贈与の最大の目的は、金銭的メリットを得ながら家族に安心を残すことです。

年間110万円の基礎控除や配偶者控除、教育資金贈与の特例などの非課税制度を活用しましょう。そうすることで、将来の相続税を抑えつつ計画的に財産を移転できます。

また、不動産を含む贈与は評価額や登記、贈与税のルールを理解することが不可欠です。

分割が難しい資産だからこそ、早めの準備と制度活用がトラブル回避につながります。

さらに、生前贈与は「資産を減らすための仕組み」ではありません。子や孫への教育資金・住宅取得支援といった経済的メリットを直接与えることができます。

受贈者にとっては即戦力となる資金を得られるため、家族の将来設計を後押しできる点も大きな魅力です。

ただし、制度選択や税率の判断には専門的な知識が必要になる場合もあります。

だからこそ、税理士や司法書士などの専門家に相談し、自分の家庭に合った最適な贈与計画を立てることが安心と成功への近道です。

関連記事:生前贈与の目的 | メリット・やり方・不動産活用まで専門家が解説

まずはLINE公式アカウントで気軽に相談してみませんか?

生前贈与は、節税や家族支援に役立つ一方で、税率や非課税制度、不動産の評価など専門的な知識が必要になるケースも多くあります。

誤った判断をしてしまうと、せっかくのメリットを活かせないどころか、余計な税負担やトラブルを招いてしまう可能性もあります。

そこで当社では、LINE公式アカウントを通じて無料相談を受け付けています。スマホから簡単に登録でき、専門家へ直接メッセージでご相談いただけます。

- 自分に合った生前贈与のやり方を知りたい

- 不動産の贈与で気をつけるべき点を確認したい

- 節税や非課税制度を最大限に活用したい

こうした疑問をお持ちの方は、ぜひお気軽にご相談ください。今すぐ下記のリンクから登録して、安心の第一歩を踏み出しましょう。