生前贈与は、相続計画の中で重要な役割を果たします。特に、贈与税の計算においては、贈与金額の正確な評価が必要です。この記事では、「生前贈与 贈与税の計算 贈与金額の評価」というキーワードに焦点を当て、贈与金額の評価方法と贈与税計算の基本について解説します。

生前贈与と贈与税の基本

生前贈与とは、生存中に自分の資産を他人に無償で移転することです。この際、贈与税が発生する可能性があります。

贈与金額の評価の重要性

贈与税の計算においては、贈与された資産の「市場価値」に基づいて税額が決定されます。そのため、贈与金額の正確な評価が非常に重要です。

贈与金額の評価方法

贈与金額の評価は以下の方法で行います。

- 現金や預金の場合: 現金や預金の贈与は、その額面通りに評価されます。

- 不動産の場合: 不動産の評価は、地域の基準地価や固定資産税評価額に基づいて計算されます。

- 株式や有価証券の場合: 株式や有価証券は、贈与時の市場価格に基づいて評価されます。

- その他の資産の場合: 貴金属や美術品などは、専門家の評価に基づいて市場価値が算出されることが多いです。

贈与税の計算方法

贈与税の計算は以下のステップで行われます。

- 贈与額の特定: 贈与された資産の評価額を特定します。

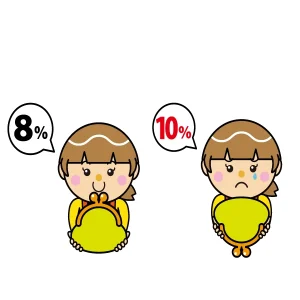

- 基礎控除の適用: 年間110万円の基礎控除を適用し、この額を超える部分に対してのみ贈与税が課されます。

- 税率の適用: 贈与額に応じた税率が適用され、税額が計算されます。

贈与金額評価の際の注意点

贈与金額を評価する際には、以下の点に注意が必要です。

- 市場価値の正確な把握: 贈与される資産の市場価値を正確に把握することが重要です。

- 専門家の利用: 特定の資産については、専門家の評価を利用することが適切です。

- 税法の変更に注意: 贈与税法は変更されることがあるため、最新の情報を常に把握することが必要です。

結論

生前贈与における贈与税の計算は、贈与金額の正確な評価から始まります。適切な評価方法を理解し、計画的に贈与を行うことで、税負担を適切に管理することが可能です。